Θετικά μηνύματα – που αποτυπώνονται σήμερα στις αγορές – αλλά και παράταση αναμονής για την έναρξη του προτζεκτ Ηρακλής, αφήνει η πρώτη συνάντηση του Έλληνα πρωθυπουργού με την πρόεδρο της Ευρωπαϊκής Κεντρικής Τράπεζας.

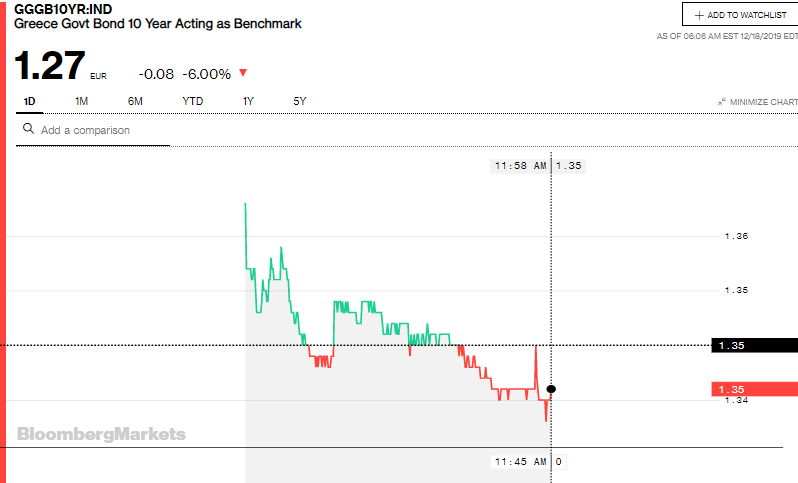

Στον απόηχο της συνάντησης Μητσοτάκη –Λαγκάρντ οι αγορές ομολόγων αντιδρούν θετικά:

Το ενδεικτικό κόστος δανεισμού του ελληνικού Δημοσίου για τη δεκαετία διαμορφώθηκε, σχεδόν αμέσως μετά το άνοιγμα της αγοράς, 6% χαμηλότερα: Η απόδοση του δεκαετούς ομολόγου άνοιξε το πρωί της Τετάρτης στο 1,35για να υποχωρήσει στο 1,27. Ενδεικτικά το Ιταλικό ομόλογο έδινε την ίδα ώρα απόδοση 1,25πράγμα που σημαίνει ότι η αγορά τιμολογεί στα ίδια επίπεδα το ρίσκο της Ελλάδας και της Ιταλίας.

Η βελτίωση μάλιστα δεν είναι γενικευμένη στα Ευρωπαϊκά ομόλογα αλλά επικεντρώνεται στα ελληνικά, ένδειξη ότι είναι απόρροια της ειδησεογραφίας για τη συνάντηση Μητσοτάκη Λαγκάρντ, και συγκεκριμένα των πληροφοριών ότι αίρεται το πλαφόν στα ομόλογα του ελληνικού δημοσίου που επιτρέπεται να έχουν οι ελληνικές τράπεζες.

Τα καλά νέα: Άρση πλαφόν στα χαρτοφυλάκια ομολόγων.

Τί είναι – Το πλαφόν στα ελληνικά ομόλογα που μπορούν να διακρατούν οι ελληνικές τράπεζες τοποθετήθηκε από τις εποπτικές αρχές στο αποκορύφωμα της Ελληνικής κρίσης. Ο στόχος της απαγόρευσης ήταν – στο πλαίσιο της στρατηγικής της ΕΕ και της ΕΚΤ – να σπάσει ο «φαύλος κύκλος υπερχρεωμένων κυβερνήσεων-τραπεζών» (όταν δηλαδή δανείζουν οι τράπεζες μιας χώρας την κυβέρνηση της ίδιας χώρας – ειδικά όταν αυτή έχει ήδη υψηλό επίπεδο δανεισμού).

Το πλαφόν αυτό άτυπα έχει παραβιαστεί κατά περιπτώσεις στην Ελλάδα, αλλά τυπικά παραμένει, και σε αυτή τη φάση στερεί την δυνατότητα από τις τράπεζες να αγοράσουν περισσότερα ελληνικά ομόλογα και να ενισχύσουν την κερδοφορία τους σε αυτή τη φάση που κάνουν παρατεταμένο ράλι. Σε αυτό το ενδεχόμενο, οι πληροφορίες του ΝΜ λένε ότι η ΕΚΤ είναι θετική.

Γιατί έχει σημασία – Η άρση του περιορισμού θα επιτρέψει στις τράπεζες να συμμετάσχουν και αυτές στο ράλι των ελληνικών ομολόγων – για όσο ακόμα κρατήσει – που αυτή τη στιγμή δίνει τα ασφαλέστερα κέρδη στους επενδυτές όλου του κόσμου. Είναι χαρακτηριστικό ότι από την αρχή του έτους οι αποδόσεις των ελληνικών ομολόγων έχουν συρρικνωθεί κατά σχεδόν 70%.

Οι πρώτες πληροφορίες κάνουν λόγο για ανακοινώσεις ενδεχομένως και στην επόμενη συνέντευξη τύπου της ΕΚΤ, και για άρση του πλαφόν αμέσως μετά.

Τα κακά νέα – Το μπλοκάρισμα στις εγγυήσεις του Ηρακλή

Στη συνάντηση Μητσοτάκη-Λαγκάρντ όμως καταγράφηκε διάσταση απόψεωνσε ένα θέμα που αφορά το επείγον πρότζεκτ ελάφρυνσης των τραπεζικών ισολογισμών από τα κόκκινα δάνεια – το πρότζεκτ Ηρακλής:

Το πρόβλημα – Η αρχιτεκτονική του πρότζεκτ Ηρακλής προβλέπει την ελάφρυνση των τραπεζικών ισολογισμών με μεταβίβαση των κόκκινων δανείων σε εταιρίες ειδικού σκοπού. Βασική προϋπόθεση όμως για αυτές τις μεταβιβάσεις των προβληματικών χαρτοφυλακίων είναι αυτά να συνοδεύονται από εγγυήσεις του ελληνικού δημοσίου.

Ωστόσο καθώς το ελληνικό δημόσιο έχει χαμηλή αξιοπιστία, το θέμα που έχει τεθεί είναι ότι πρέπει να καταβάλει επιπλέον εγγυήσεις. Αυτό μπορεί να γίνει, λένε οι εποπτικές αρχές είτε με μετρητά (από το κεφαλαιακό μαξιλάρι που υπάρχει) ή το ελληνικό Δημόσιο να εκδώσει νέα ειδικά ομόλογα ώστε να υπερκεράσει το έλλειμμα αξιοπιστίας που αντανακλά η χαμηλή αξιολόγηση της χώρας.

Η Ελλάδα δεν θέλει να εμπλέξει τα ταμειακά διαθέσιμα σε αυτή τη διαδικασία. Αυτό θα έθετε ζητήματα ισότητας μεταξύ των δανειστών μας. Και θα διαιωνίσει την φήμη της Ελλάδας ως ειδική περίπτωση.

«Θα ήταν σαν να πυροβολούσαμε τα πόδια μας», λέει παράγοντας της αγοράς. «Ανοίγεις τον ασκό του Αιόλου σε όλους τους άλλους δανειστές να ζητήσουν και εκείνοι πρόσθετες εγγυήσεις για τα δικά τους δάνεια, απειλείται η αρχή του pari passu».

Το ζητούμενο της Ελληνικής πλευράς είναι οι επόπτες, o SSM και η ΕΚΤ, να αποδεχθούν τη χρήση των ομολόγων του δημοσίου ως επαρκείς εγγυήσεις, όπως στην περίπτωση της Ιταλίας, να μη χρειαστεί δηλαδή δέσμευση χρημάτων από το κεφαλαιακό μαξιλάρι ή έκδοση νέων ομολόγων.

Σε αυτό όμως υπήρξε άρνηση από πλευράς Λαγκάρντ που σε αυτή τη πρώτη φάση της θητείας της δε θέλει να παραβεί κανόνες και να ανοίξει μέτωπα με συντηρητικούς κύκλους που έχουν εμμονή με τους κανόνες. Αυτοί είναι σαφείς: αν η αξιολόγηση μιας χώρας δεν ανήκει στην επενδυτική κατηγορία τότε θα πρέπει να εισφέρει περισσότερες εγγυήσεις.

Αυτή τη στιγμή έχει διαπιστωθεί η διάσταση, και συζητώνται λύσεις, καθώς η προφανής (να περιμένει η έναρξη του Ηρακλή την ένταξη της χώρας στην επενδυτική κατηγορία) απαιτεί χρόνο – που δεν υπάρχει.

Η Λύση – Πρόκειται για μια δύσκολη περίπτωση στην οποία υπάρχουν αντικρουόμενες απόψεις με ισχυρή επιχειρηματολογία. Η λύση δε θα έρθει με πρόσθετες εγγυήσεις σε ρευστό από την Ελλάδα. Ούτε από ένα ισχυρό ομόλογο που θα είχε την ίδια λειτουργία ή αξιοπιστία με τα μετρητά, καθώς θα κλόνιζε σοβαρά την στρατηγική της κυβέρνησης και του Οργανισμού Δημοσίου Χρέους να ξαναφτιάξει μια υγιή αγορά για τα ελληνικά ομόλογα. Ούτε όμως θα πρέπει να αναμένεται ότι η ΕΚΤ ως επόπτης θα δεχθεί ότι η εγγύηση του ελληνικού κράτους είναι ίδιας βαρύτητας με την εγγύηση ενός κράτους με αξιολόγηση επενδυτκής κατηγορίας – είναι θέμα αξιοπιστίας των κανόνων της Ευρωζώνης.

Άρα η λύση που θα αναζητηθεί είναι μια «μεσοβέζικη λύση»: μια λύση που βελτιώνει επιφανειακά την εγγύηση του δημοσίου επί των κόκκινων δανείων που θα ξεφορτωθούν οι τράπεζες, και ταυτόχρονα μια λύση «που δε θα ανοίξει την όρεξη» σε άλλους δανειστές του ελληνικού δημοσίου και να τορπιλίσει την καμπύλη των επιτοκίων στην αγορά ομολόγων και που δε θα προκαλέσει Γερμανούς και άλλους να κάνουν παράπονα για «ειδική μεταχείριση».

Για αυτή τη λύση, τράπεζες και λοιποί αναμένουν στο ακουστικό τους.

newmoney

0 σχόλια :

Δημοσίευση σχολίου